Cách tính giá cổ phiếu yếu tố quan trọng nhất mà các nhà đầu tư cần vận dụng

Trong thị trường tài chính, việc định giá cổ phiếu không chỉ là một trong những nhiệm vụ thú vị mà còn là một trong những yếu tố quan trọng nhất mà các nhà đầu tư cần vận dụng để ra quyết định đầu tư đúng đắn. Giá cổ phiếu không chỉ đơn thuần là một con số nổi bật trên sàn giao dịch; nó là một chỉ số thể hiện sức khỏe tài chính của một công ty, cũng như khả năng sinh lời trong tương lai. Khi đầu tư vào cổ phiếu, điều quan trọng là hiểu được cách thức mà các nhà đầu tư định giá cổ phiếu để từ đó đưa ra quyết định phù hợp với mục tiêu tài chính cá nhân. Có nhiều phương pháp khác nhau để tính giá cổ phiếu, mỗi phương pháp đều có những ưu điểm và nhược điểm riêng, cũng như phù hợp hơn với các loại cổ phiếu và ngành nghề khác nhau. Do đó, bài viết này sẽ cung cấp một cái nhìn chi tiết và cụ thể về các phương pháp này cùng với cách thức thực hiện và những yếu tố cần lưu ý.

Các phương pháp định giá cổ phiếu

Khi nhắc đến việc định giá cổ phiếu, nhà đầu tư có thể sử dụng nhiều phương pháp khác nhau, mỗi phương pháp lại đem lại những góc nhìn khác nhau về giá trị của cổ phiếu. Dưới đây là một số phương pháp phổ biến:

-

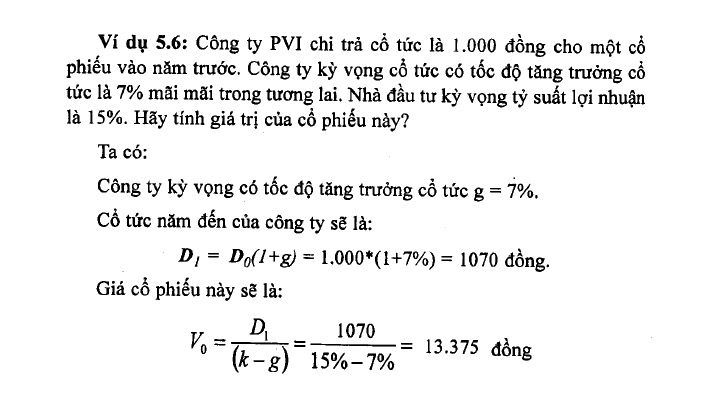

Phương pháp chiết khấu cổ tức (Dividend Discount Model – DDM): Đây là một trong những phương pháp đơn giản và phổ biến, phù hợp với các công ty trả cổ tức ổn định. Mô hình này giả định rằng giá trị của cổ phiếu tương ứng với giá trị hiện tại của cổ tức mà cổ đông sẽ nhận được trong tương lai. Công thức cơ bản của mô hình này như sau:

[ V_0 = rac{D_1}{r – g} ]

Trong đó (D_1) là cổ tức dự kiến cho năm tiếp theo, (r) là chi phí sử dụng vốn và (g) là tỷ lệ tăng trưởng cổ tức.

-

Phương pháp tỷ lệ giá trên lợi nhuận (P/E): Đây là một trong những phương pháp rất được ưa chuộng. Tỷ lệ này cho biết nhà đầu tư phải trả bao nhiêu đồng cho mỗi đồng lợi nhuận của một công ty. Công thức tính tỷ lệ P/E là:

[ P/E = rac{ ext{Giá cổ phiếu}}{ ext{Lợi nhuận trên mỗi cổ phiếu (EPS)}} ]

-

Phương pháp tỷ lệ giá trên giá trị sổ sách (P/B): Phương pháp này xác định giá trị của cổ phiếu dựa trên giá trị tài sản ròng của công ty. Công thức tính là:

[ P/B = rac{ ext{Giá cổ phiếu}}{ ext{Giá trị sổ sách trên mỗi cổ phiếu}} ]

-

Phương pháp tỷ lệ giá trên doanh thu (P/S): Phương pháp này đặc biệt hữu ích cho các công ty chưa có lợi nhuận, tính giá trị cổ phiếu dựa trên doanh thu. Công thức chi tiết là:

[ P/S = rac{ ext{Giá cổ phiếu}}{ ext{Doanh thu trên mỗi cổ phần}} ]

Tính giá cổ phiếu theo phương pháp chiết khấu cổ tức

Phương pháp chiết khấu cổ tức (DDM) là một trong những phương pháp đơn giản và phổ biến trong việc định giá cổ phiếu, đặc biệt cho những công ty có khả năng trả cổ tức ổn định và đều đặn. Để thực hiện phương pháp này, nhà đầu tư cần trải qua các bước sau:

- Dự báo cổ tức: Dự đoán các dòng cổ tức mà công ty sẽ phát trong tương lai. Đối với các công ty ổn định, giai đoạn dự báo thường là từ 5 đến 10 năm.

- Ước tính chi phí sử dụng vốn: Chi phí vốn được ước tính thông qua mô hình Capital Asset Pricing Model (CAPM) hoặc dựa trên tỷ suất sinh lời yêu cầu của nhà đầu tư. Tỷ lệ này phản ánh mức rủi ro mà nhà đầu tư phải chấp nhận khi đầu tư vào cổ phiếu.

- Tính giá trị hiện tại của các cổ tức: Sử dụng công thức đã nêu để chiết khấu các cổ tức về hiện tại. Đây là bước quan trọng trong việc xác định giá trị thực của cổ phiếu.

- Tính giá trị cuối kỳ dự báo: Đối với giai đoạn dài hạn, nhà đầu tư cần ước tính giá trị cuối kỳ, giúp tính toán giá trị cổ tức sau thời gian dự báo.

- Cộng giá trị hiện tại của các dòng cổ tức: Tổng hợp tất cả giá trị hiện tại của các dòng cổ tức dự đoán và giá trị cuối kỳ để có được tổng giá trị vốn chủ sở hữu.

Dễ nhận thấy rằng phương pháp chiết khấu cổ tức không chỉ đơn giản mà còn cung cấp cái nhìn chính xác về giá trị thực của cổ phiếu, giúp nhà đầu tư có những quyết định đúng đắn hơn trong quá trình đầu tư.

Tính giá cổ phiếu theo phương pháp P/E

Phương pháp tỷ lệ giá trên lợi nhuận (P/E) thể hiện rõ nét mối quan hệ giữa giá cổ phiếu và lợi nhuận mà công ty tạo ra. Đây là một trong những phương pháp phổ biến nhất, được nhiều nhà đầu tư sử dụng để định giá cổ phiếu. Để tính giá cổ phiếu theo phương pháp này, chúng ta thực hiện những bước sau:

-

Tính toán lợi nhuận trên mỗi cổ phiếu (EPS): Đây là lợi nhuận ròng sau thuế chia cho số lượng cổ phiếu đang lưu hành. Công thức tính EPS là

[ EPS = rac{ ext{Lợi nhuận ròng}}{ ext{Số lượng cổ phiếu đang lưu hành}} ]

-

Tính tỷ lệ P/E: Sử dụng công thức P/E để xác định tỷ lệ này.

[ P/E = rac{ ext{Giá cổ phiếu}}{EPS} ]

-

Đánh giá tỷ lệ P/E: Nhà đầu tư nên so sánh tỷ lệ P/E của công ty với những công ty trong cùng ngành để xác định mức độ định giá. Tỷ lệ P/E thấp có thể cho thấy cổ phiếu đang bị định giá thấp trong khi tỷ lệ cao có thể báo hiệu quá trình định giá cao hơn.

-

Sử dụng tỷ lệ P/E để dự đoán giá cổ phiếu: Nếu biết được EPS dự kiến cho năm kế tiếp, nhà đầu tư có thể dễ dàng tính giá cổ phiếu dự đoán bằng công thức:

[ ext{Giá cổ phiếu dự đoán} = EPS imes P/E ]

Phương pháp này vô cùng thuận lợi khi xử lý các công ty lớn và ổn định, giúp nhà đầu tư nhìn nhận một cách rõ ràng hơn về mối quan hệ giữa giá cổ phiếu và lợi nhuận kỳ vọng.

Tính giá cổ phiếu theo phương pháp P/B

Phương pháp giá trên giá trị sổ sách (P/B) cho phép nhà đầu tư định giá cổ phiếu dựa trên giá trị tài sản ròng của công ty so với giá trị thị trường của cổ phiếu. Đây là một công cụ hữu ích, đặc biệt là khi đánh giá các công ty tài chính hoặc các công ty cần hơn phân tích về tài sản.

-

Tính giá trị sổ sách trên mỗi cổ phiếu: Giá trị này được tính bằng cách lấy tổng giá trị tài sản trừ tổng nợ, sau đó chia cho số lượng cổ phiếu đang lưu hành.

[ ext{Giá trị sổ sách} = rac{ ext{Tổng tài sản} – ext{Tổng nợ}}{ ext{Số lượng cổ phiếu đang lưu hành}} ]

-

Tính tỷ lệ P/B: Sử dụng công thức tính tỷ lệ P/B:

[ P/B = rac{ ext{Giá cổ phiếu}}{ ext{Giá trị sổ sách}} ]

-

Đánh giá và phân tích: Nhìn chung, P/B thấp có thể chỉ ra cổ phiếu đang bị định giá thấp hơn so với giá trị tài sản thực tế của nó, mang lại cơ hội đầu tư tiềm năng. Ngược lại, P/B cao có thể chỉ ra rằng cổ phiếu cần phải được định giá lại.

Tính giá cổ phiếu theo phương pháp P/S

Phương pháp tỷ lệ giá trên doanh thu (P/S) thường được áp dụng cho những công ty chưa có lợi nhuận hoặc trong giai đoạn đầu tư. Phương pháp này giúp xác định liệu cổ phiếu có đang được định giá quá cao hay thấp so với doanh thu của công ty.

-

Tính doanh thu trên mỗi cổ phần: Doanh thu này được tính bằng cách lấy tổng doanh thu chia cho số lượng cổ phiếu đang lưu hành.

[ ext{Doanh thu mỗi cổ phần} = rac{ ext{Tổng doanh thu}}{ ext{Số lượng cổ phiếu đang lưu hành}} ]

-

Tính chỉ số P/S: Sử dụng công thức sau:

[ P/S = rac{ ext{Giá cổ phiếu}}{ ext{Doanh thu mỗi cổ phần}} ]

-

Đánh giá: Các nhà đầu tư nên so sánh chỉ số P/S với các công ty trong cùng ngành. Nếu P/S thấp hơn mức trung bình ngành, cổ phiếu có thể đang được định giá thấp và có cơ hội đầu tư hấp dẫn.

Các bước để tính giá cổ phiếu

Việc định giá cổ phiếu có thể được chia thành nhiều bước nhỏ rõ ràng, giúp nhà đầu tư tiến hành tương đối dễ dàng. Dưới đây là các bước học hỏi và tham khảo:

- Xác định loại cổ phiếu: Đầu tiên, nhà đầu tư cần xác định loại cổ phiếu mà họ dự định định giá. Cổ phiếu có thể là cổ phiếu ưu đãi hoặc cổ phiếu thường, mỗi loại sẽ có những cách tính toán khác nhau.

- Thu thập thông tin tài chính: Cần phải thu thập báo cáo tài chính của công ty, bao gồm bảng cân đối kế toán, báo cáo lãi lỗ và báo cáo lưu chuyển tiền tệ.

- Dự báo các chỉ số tài chính: Dựa trên các báo cáo tài chính đã thu thập, nhà đầu tư cần phải dự báo các chỉ số quan trọng như lợi nhuận, doanh thu và cổ tức dự kiến.

- Tính toán các chỉ số cần thiết: Sử dụng các công thức phù hợp để tính toán các chỉ số như P/E, P/B, DDM để xác định giá trị cổ phiếu.

- Phân tích và so sánh: Cuối cùng, nhà đầu tư cần phải phân tích và so sánh các kết quả với các công ty cùng ngành để đưa ra quyết định đúng đắn hơn.

Bằng cách thực hiện đầy đủ các bước này, nhà đầu tư sẽ có cái nhìn tổng quát và sâu sắc hơn về giá trị thực của cổ phiếu trong tay họ.

Bước chuẩn bị dữ liệu định giá

Việc chuẩn bị dữ liệu định giá chính xác là vô cùng quan trọng, vì độ chính xác của dữ liệu quyết định sự chính xác trong định giá cổ phiếu. Dưới đây là một số bước cụ thể nhà đầu tư có thể thực hiện:

- Tập hợp báo cáo tài chính: Bắt đầu bằng việc thu thập các báo cáo tài chính như báo cáo lợi nhuận, bảng cân đối kế toán và báo cáo lưu chuyển tiền tệ. Những báo cáo này sẽ cung cấp cái nhìn tổng quát về sức khỏe tài chính của công ty.

- Đánh giá chất lượng dữ liệu: Lưu ý rằng không chỉ cần thu thập thông tin, mà còn phải đảm bảo thông tin đó chính xác và cập nhật. Dữ liệu cũ hoặc không chính xác có thể dẫn đến những mất mát khi đầu tư.

- Phân tích quá trình kinh doanh: Nhà đầu tư cần hiểu rõ quá trình kinh doanh của công ty, chi phí quản lý và cách thức tạo ra dòng tiền. Điều này giúp tăng cường khả năng dự đoán độ tin cậy của các chỉ số tài chính trong tương lai.

- Dữ liệu lịch sử: Nên sử dụng dữ liệu lịch sử để so sánh với các xu hướng hiện tại. Dữ liệu này giúp nhận diện các mẫu và các biến cố trong quá khứ có thể ảnh hưởng đến giá cổ phiếu trong tương lai.

- Công cụ hỗ trợ: Sử dụng các phần mềm và công cụ hỗ trợ để phân tích dữ liệu tài chính mà không tốn quá nhiều thời gian. Công cụ như Excel, phần mềm phân tích tài chính, hoặc website cung cấp dữ liệu chứng khoán có thể rất hữu ích.

Bước tính toán các chỉ số tài chính

Khi đã chuẩn bị tốt dữ liệu định giá, bước tiếp theo là tính toán các chỉ số tài chính cần thiết để ra quyết định đầu tư hợp lý. Dưới đây là một số chỉ số tài chính quan trọng mà nhà đầu tư nên quan tâm:

- Tỷ lệ P/E: Tính bằng chính công thức đã nêu ở trên, tỷ lệ này phản ánh mức giá mà nhà đầu tư sẵn sàng trả cho mỗi đồng lợi nhuận của cổ phiếu. Thực hiện so sánh với tỷ lệ P/E của các công ty cùng ngành để có quyết định đúng đắn hơn.

- Tỷ lệ P/B: Cũng tương tự, tính giá trị sổ sách công ty và sau đó tính tỷ lệ P/B để so sánh với các công ty khác. Tỷ lệ thấp có thể cho thấy cổ phiếu đang được định giá thấp.

- Tỷ lệ doanh thu (P/S): Kết hợp với doanh thu trên mỗi cổ phiếu để tạo ra cái nhìn toàn diện hơn về tiềm năng sinh lời và giá trị thực của cổ phiếu.

- EPS và tăng trưởng EPS: Theo dõi sự thay đổi trong EPS qua các giai đoạn lịch sử sẽ giúp nhà đầu tư dự đoán khả năng tăng trưởng của công ty và đưa ra quyết định tốt hơn.

Bước áp dụng các công thức định giá

Khi đã hoàn tất việc thu thập dữ liệu và tính toán các chỉ số tài chính, thời điểm đã đến để áp dụng các công thức định giá một cách cụ thể. Dưới đây là các bước đơn giản để thực hiện điều này:

- Chọn công thức xác định giá trị cổ phiếu: Tùy thuộc vào loại cổ phiếu và thông tin mà bạn đã thu thập, bạn có thể chọn một trong những công thức như DDM, P/E, P/B hoặc P/S để tính giá trị cổ phiếu.

- Nhập dữ liệu vào công thức: Sử dụng các số liệu đã tính toán từ các bước trước, nhập vào từng công thức tương ứng.

- Tính toán giá trị hiện tại: Khi áp dụng các công thức, nhớ rằng bạn có thể thực hiện việc chiết khấu giá trị về hiện tại cho dòng tiền trong tương lai.

- Đánh giá kết quả: Sau khi đã có kết quả từ các công thức, hãy đánh giá xem cổ phiếu đang được định giá như thế nào so với giá thị trường hiện tại.

- Kết thúc và tổng hợp: Cuối cùng, tổng hợp tất cả các kết quả thu được từ các công thức để đưa ra quyết định đầu tư.

Bước phân tích kết quả định giá

Phân tích kết quả định giá là một bước quan trọng để đưa ra những quyết định đầu tư khôn ngoan. Đây là cách thức bạn có thể thực hiện:

- So sánh với giá thị trường: Đánh giá giá trị cổ phiếu bạn vừa tính toán được so với giá thị trường hiện tại. Nếu giá trị bạn tính toán cao hơn giá thị trường, điều này có thể cho thấy cổ phiếu có tiềm năng tăng trưởng.

- Xem xét yếu tố môi trường: Tình hình kinh tế và các yếu tố ảnh hưởng khác cũng cần được xem xét. Nhìn chung, sự ổn định tài chính và tình hình kinh doanh của ngành sẽ tác động đến những quyết định đầu tư.

- Phân tích rủi ro và cơ hội: Sử dụng các thông số tài chính để phân tích tiềm năng tăng trưởng trong tương lai và các rủi ro có thể xảy ra. So sánh với các công ty cùng ngành để có cái nhìn rõ hơn.

- Đưa ra quyết định đầu tư: Dựa trên các phân tích và thông số đã thu thập được, quyết định xem có nên giữ, mua vào hay bán cổ phiếu.

Các chỉ số tài chính quan trọng trong tính giá cổ phiếu

Trong quá trình định giá cổ phiếu, một số chỉ số tài chính đóng vai trò quan trọng giúp nhà đầu tư đánh giá hiệu quả hoạt động của công ty. Dưới đây là các chỉ số quan trọng cần lưu ý:

- Chỉ số EPS (Earnings Per Share – Lợi nhuận trên mỗi cổ phiếu): Phản ánh khả năng sinh lời của công ty, được tính bằng tổng lợi nhuận ròng chia cho số lượng cổ phiếu đang lưu hành. Chỉ số này là một yếu tố chính trong tính toán tỷ lệ P/E.

- Chỉ số ROE (Return on Equity – Lợi suất vốn chủ sở hữu): Đo lường tỷ lệ lợi nhuận mà công ty tạo ra từ vốn chủ sở hữu. ROE cao cho thấy công ty đang sử dụng hiệu quả vốn của cổ đông.

- Chỉ số ROI (Return on Investment): Đánh giá tỷ suất sinh lợi từ khoản đầu tư vào cổ phiếu. Một ROI cao chứng tỏ rằng khoản đầu tư mang lại lợi nhuận tốt.

Chỉ số EPS (thu nhập trên mỗi cổ phiếu)

Chỉ số EPS từ lâu đã được coi là một trong những chỉ số quan trọng nhất trong việc đánh giá khả năng sinh lời của một công ty. Đây là con số cho biết công ty mang lại bao nhiêu lợi nhuận cho mỗi cổ phiếu mà nhà đầu tư đang sở hữu. Nhà đầu tư thường sử dụng chỉ số này để đưa ra quyết định ưu tiên trong danh mục đầu tư của mình.

Cách tính chỉ số EPS

Chỉ số EPS được tính theo công thức:

[ ext{EPS} = rac{ ext{Lợi nhuận ròng} – ext{Cổ tức cổ phiếu ưu đãi}}{ ext{Số lượng cổ phiếu bình quân đang lưu hành}} ]

Trong đó:

- Lợi nhuận ròng là thu nhập sau thuế của công ty.

- Cổ tức cổ phiếu ưu đãi là phần cổ tức mà công ty phải trả cho các cổ đông sở hữu cổ phiếu ưu đãi.

- Số lượng cổ phiếu bình quân phản ánh số lượng cổ phiếu đã lưu hành trong kỳ tính toán này.

Chỉ số EPS không chỉ đơn thuần là một số liệu, mà còn là một phần quan trọng trong các quyết định đầu tư. Các nhà đầu tư nên chú ý đến việc tính toán và so sánh EPS của các công ty tương tự để đánh giá tiềm năng sinh lời của cổ phiếu.

Chỉ số ROI (tỷ suất sinh lợi)

Chỉ số ROI (Return on Investment) là một trong những chỉ số quan trọng trong lĩnh vực tài chính, dùng để đo lường khả năng sinh lợi trên các khoản đầu tư. Nó giúp nhà đầu tư chắc chắn hơn vào khả năng thu hồi vốn cũng như lợi nhuận từ các khoản đầu tư mà họ thực hiện.

Cách tính chỉ số ROI

Chỉ số này được tính dựa trên công thức:

[ ext{ROI} = rac{ ext{Lợi nhuận ròng}}{ ext{Chi phí đầu tư}} imes 100% ]

Trong đó:

- Lợi nhuận ròng là số tiền thu được sau khi trừ tất cả chi phí từ khoản đầu tư.

- Chi phí đầu tư là tổng số tiền mà nhà đầu tư đã bỏ ra để thực hiện khoản đầu tư đó.

Chỉ số ROI càng cao chứng tỏ khoản đầu tư đem lại lợi nhuận tốt và có thể thay đổi cách tiếp cận đầu tư cho các cá nhân trong tương lai.

Chỉ số ROE (lợi suất vốn chủ sở hữu)

Chỉ số ROE (Return on Equity) là một chỉ số tài chính quan trọng khác trong việc đánh giá khả năng sinh lợi của một công ty từ vốn cổ đông. ROE cho phép các nhà đầu tư xác định hiệu quả mà công ty có khả năng tạo ra từ những vốn mà cổ đông đóng góp.

Cách tính chỉ số ROE

Chỉ số ROE được tính bằng cách:

[ ext{ROE} = rac{ ext{Lợi nhuận ròng}}{ ext{Vốn chủ sở hữu}} imes 100% ]

Trong đó:

- Lợi nhuận ròng là số lợi nhuận được tạo ra sau khi trừ chi phí và thuế.

- Vốn chủ sở hữu là tổng số vốn đầu tư của cổ đông.

ROE cao cho thấy công ty hoạt động hiệu quả và có khả năng sinh lời tốt từ số vốn của cổ đông, trong khi ROE thấp có thể chỉ ra rằng công ty đang gặp khó khăn trong việc tạo ra lợi nhuận cho cổ đông.

Các yếu tố ảnh hưởng đến giá cổ phiếu

Giá cổ phiếu không chỉ bị ảnh hưởng bởi các chỉ số tài chính riêng lẻ, mà còn bởi hàng loạt các yếu tố bên ngoài khác nhau. Dưới đây là những yếu tố chính có thể ảnh hưởng đến giá cổ phiếu:

- Tình hình kinh tế: Sự tăng trưởng kinh tế, lạm phát, tỷ lệ thất nghiệp và chính sách tài chính của nhà nước đều có khả năng tác động đến tâm lý thị trường cũng như hoạt động của doanh nghiệp.

- Tình hình cạnh tranh trong ngành: Cạnh tranh giữa các công ty trong cùng lĩnh vực cũng là một yếu tố quan trọng. Các công ty có chiến lược kinh doanh tốt hơn hoặc sản phẩm dịch vụ nổi bật hơn sẽ dễ dàng thu hút khách hàng và tăng trưởng lợi nhuận.

- Biến động thị trường: Sự thay đổi trong giá cả hàng hóa, tiền tệ và cổ phiếu trên thị trường tài chính đều ảnh hưởng đến giá cổ phiếu cụ thể của mỗi công ty.

- Tâm lý nhà đầu tư: Những thông tin tích cực hoặc tiêu cực về công ty có thể gây ra ảnh hưởng lớn đến tâm lý nhà đầu tư và từ đó làm thay đổi giá cổ phiếu.

Tình hình kinh tế

Sự biến động trong tình hình kinh tế vĩ mô có khả năng tác động lớn đến các yếu tố định giá cổ cổ phiếu. Các chỉ số như GDP, lạm phát và tỷ lệ thất nghiệp không chỉ cho biết một bức tranh tổng thể về sự ổn định của nền kinh tế, mà còn ảnh hưởng đến tâm lý nhà đầu tư và quyết định đầu tư.

Khi một quốc gia có mức tăng trưởng GDP cao cùng với chính sách tài khóa hợp lý, sự ổn định tiền tệ và một môi trường đầu tư thuận lợi sẽ thu hút nhà đầu tư trong và ngoài nước, kích thích sự phát triển của thị trường chứng khoán. Ngược lại, một nền kinh tế chịu tác động tiêu cực như lạm phát cao hay tỷ lệ thất nghiệp tăng sẽ ảnh hưởng xấu đến sự phát triển của các cổ phiếu.

Dưới đây là một bảng tóm tắt các yếu tố kinh tế vĩ mô và ảnh hưởng của chúng lên giá cổ phiếu:

| Yếu tố | Ảnh hưởng đến giá cổ phiếu |

|---|---|

| Tăng trưởng GDP | Tích cực, tạo điều kiện tăng lợi nhuận doanh nghiệp |

| Lạm phát | Tiêu cực, làm giảm sức mua và thu nhập thực tế |

| Tỷ lệ thất nghiệp | Tiêu cực, ảnh hưởng đến tiềm năng tiêu dùng |

| Chính sách tài chính | Tích cực, giúp doanh nghiệp phát triển bền vững |

Có thể thấy rằng tình hình kinh tế không chỉ đơn thuần là một chỉ số mà còn là yếu tố dẫn đường cho nhà đầu tư trong việc đưa ra những quyết định đầu tư đúng đắn.

Tình hình cạnh tranh trong ngành

Cạnh tranh là một phần không thể thiếu trong bất kỳ ngành nào. Trong bối cảnh thị trường chứng khoán và cổ phiếu, tình hình cạnh tranh trong ngành có thể ảnh hưởng trực tiếp đến giá trị của cổ phiếu. Các công ty thường xuyên cạnh tranh một cách gay gắt để thu hút khách hàng và duy trì thị phần.

Ví dụ, nếu một công ty trong ngành có sản phẩm chất lượng hơn hoặc cung cấp dịch vụ hoàn hảo có thể thu hút khách hàng dễ dàng hơn so với đối thủ của họ. Kết quả là, doanh thu và lợi nhuận của công ty sẽ tăng, từ đó làm tăng giá cổ phiếu. Ngược lại, nếu một công ty không đáp ứng được nhu cầu của thị trường hoặc có sản phẩm kém chất lượng hơn, sẽ dễ nhận thấy rằng cổ phiếu của họ sẽ bị giảm giá.

Dưới đây là một biểu đồ tóm tắt mô hình cạnh tranh trong ngành:

| Tình hình cạnh tranh | Ảnh hưởng đến giá cổ phiếu |

|---|---|

| Cạnh tranh mạnh | Có thể dẫn đến giá cổ phiếu tăng (nếu công ty xuất sắc) |

| Thị trường ổn định | Tình hình cổ phiếu tương đối ổn định |

| Cạnh tranh yếu | Giá cổ phiếu có thể xuống nếu không có sự đổi mới |

Sử dụng thông tin từ thị trường và sự phân tích cạnh tranh phù hợp sẽ giúp các nhà đầu tư có cái nhìn tổng quát hơn về giá cổ phiếu.

Biến động thị trường

Biến động trong thị trường chứng khoán có thể xảy ra theo nhiều nguyên nhân khác nhau như tình hình chính trị, sự kiện kinh tế và thậm chí cả tâm lý nhà đầu tư. Sự thay đổi này có thể dẫn đến những biến động lớn trong giá cổ phiếu.

Phân tích một cách hợp lý về những yếu tố có thể gây ra sự biến động là rất quan trọng để từ đó nhà đầu tư có thể dự đoán được xu hướng chuyển động của giá cổ phiếu. Một số biến động có thể xuất phát từ:

- Tình hình chính trị: Các quyết định chính trị có thể ảnh hưởng lớn đến triển vọng phát triển của các công ty. Một sự điều chỉnh mạnh tại một quốc gia có thể dẫn đến sự thay đổi giá cổ phiếu mạnh mẽ.

- Sự kiện kinh tế thế giới: Những sự kiện lớn như khủng hoảng tài chính toàn cầu, biến động giá dầu hay sự thay đổi trong chính sách tiền tệ nhiều khi có thể tác động trực tiếp đến thị trường tài chính.

- Tâm lý nhà đầu tư: Cuối cùng, nó phụ thuộc rất nhiều vào tâm lý của nhà đầu tư. Các thông tin tích cực hoặc tiêu cực dù không chính xác vẫn có thể dẫn đến những động thái mua/bán cổ phiếu một cách ồ ạt, gây ra biến động lớn trong ngắn hạn.

Tập trung vào việc nghiên cứu và xác định rõ ràng các yếu tố có thể gây ra biến động giúp nhà đầu tư đưa ra quyết định tốt hơn trong việc chọn cổ phiếu đầu tư.

Các công cụ hỗ trợ tính giá cổ phiếu

Để việc định giá cổ phiếu trở nên chính xác hơn, nhà đầu tư có nhiều công cụ hiện đại và hiệu quả để sử dụng. Những công cụ này không chỉ hỗ trợ đơn giản hóa quy trình tính toán mà còn cung cấp cái nhìn tổng quát hơn về dữ liệu tài chính của các công ty. Dưới đây là các công cụ phổ biến:

- Excel: giúp nhập và xử lý dữ liệu một cách dễ dàng. Các hàm toán học trong Excel cho phép người dùng thực hiện tính toán tỷ lệ P/E, P/B, nhiều phần khác trong định giá.

- Phần mềm phân tích cổ phiếu: Một số phần mềm như Stock Analysis, MetaStock cung cấp thông tin và báo cáo cụ thể về cổ phiếu, giúp theo dõi hiệu suất và hoạt động của quá trình đầu tư.

- Website cung cấp thông tin tài chính: Nhiều trang web cho phép nhà đầu tư tra cứu thông tin tài chính, tin tức và các phân tích cụ thể về cổ phiếu như Finhay, Investing.com, GoValue… giúp tăng khả năng đưa ra quyết định sáng suốt.

- Công cụ phân tích kỹ thuật: có thể sử dụng các biểu đồ và mô hình để suy đoán xu hướng giá trong tương lai dựa trên các dữ liệu lịch sử.

Tất cả các công cụ này hợp lại sẽ tạo nên nền tảng vững chắc để nhà đầu tư đưa ra quyết định dựa trên số liệu và phân tích chính xác hơn.

Phần mềm tính giá cổ phiếu

Việc sử dụng phần mềm tính giá cổ phiếu có thể giúp nhà đầu tư tiết kiệm thời gian và tối ưu hóa quy trình phân tích. Một số phần mềm nổi bật bao gồm:

- Stock Rover: Phần mềm này giúp nhà đầu tư đánh giá và phân tích các công ty thông qua các báo cáo trực quan. Nó cho phép người dùng so sánh chỉ số tài chính với các công ty cùng ngành một cách dễ dàng.

- OldschoolValue: Công cụ này không chỉ tập trung vào việc định giá cổ phiếu mà còn phân tích sâu về lịch sử của từng công ty, giúp nhà đầu tư có cái nhìn rõ hơn về cổ phiếu mà họ dự định mua.

- TC2000: Cung cấp nhiều công cụ phân tích kỹ thuật, giúp nhà đầu tư theo dõi nhiều cổ phiếu và thực hiện giao dịch nhanh chóng.

File Excel tính toán giá cổ phiếu

Excel là một trong những công cụ phổ biến nhất được sử dụng bởi các nhà đầu tư để tính toán giá cổ phiếu một cách linh động và hiệu quả. Để tạo một file Excel cho việc tính giá cổ phiếu, nhà đầu tư có thể thực hiện các bước sau:

- Thiết lập cơ sở dữ liệu: Nhập các chỉ số tài chính cần thiết như lợi nhuận, giá cổ phiếu, chỉ số P/E, P/B vào bảng Excel để thu thập thông tin.

- Sử dụng công thức: Áp dụng các công thức tính toán như P/E, P/B, để tự động hóa các tính toán này trong bảng. Phần mềm hỗ trợ việc phân tích và hiện thị số liệu một cách trực quan hơn.

- Tạo biểu đồ: Thêm biểu đồ để so sánh trực quan giữa các cổ phiếu khác nhau. Biểu đồ sẽ giúp nhà đầu tư dễ dàng nhìn thấy xu hướng và xác định cơ hội đầu tư.

Các website cung cấp thông tin định giá

Có nhiều website tại Việt Nam cung cấp thông tin hữu ích về định giá cổ phiếu, giúp nhà đầu tư tiếp cận thông tin kịp thời và chính xác. Một số website hữu ích có thể kể đến:

- Finhay: Nơi tìm thấy nhiều nội dung chất lượng về đầu tư tài chính, đặc biệt là cổ phiếu.

- GoValue: Cung cấp những bí quyết và kiến thức giá trị về cách định giá cổ phiếu, phù hợp với nhu cầu của nhà đầu tư.

- Investing.com: Một trang thông tin tài chính toàn diện với cập nhật liên tục về giá cổ phiếu, tin tức kinh tế và phân tích cụ thể.

Các ví dụ thực tế về tính giá cổ phiếu

Các ví dụ thực tế luôn giúp nhà đầu tư dễ dàng hình dung hơn về cách định giá cổ phiếu, từ đó cải thiện khả năng phân tích và đưa ra quyết định tốt hơn. Những ví dụ thực tế về định giá cổ phiếu có thể giúp minh họa nguyên tắc cũng như các công thức đã nêu.

Ví dụ định giá cổ phiếu thường

Giả sử một công ty A có lợi nhuận ròng 10 tỷ VNĐ trong năm qua và tổng số cổ phiếu đang lưu hành là 1 triệu cổ phiếu, chúng ta có thể tính chỉ số EPS như sau:

[ EPS = rac{10.000.000.000}{1.000.000} = 10.000 ext{ VNĐ} ]

Nếu giá cổ phiếu trên thị trường hiện tại là 100.000 VNĐ, ta có thể tính tỷ lệ P/E:

[ P/E = rac{100.000}{10.000} = 10 ]

Điều này có nghĩa là nhà đầu tư sẵn sàng trả 10 VNĐ cho mỗi VNĐ lợi nhuận của công ty. Khi so sánh với các công ty cùng ngành, chúng ta có thể xác định được giá trị tiềm năng của cổ phiếu này.

Ví dụ định giá cổ phiếu ưu đãi

Giả sử công ty B phát hành cổ phiếu ưu đãi với mức cổ tức hàng năm là 200.000 VNĐ và lãi suất yêu cầu của nhà đầu tư là 12%. Ta có thể tính giá cổ phiếu ưu đãi như sau:

[ P_0 = rac{200.000}{0.12} = 1.666.667 ext{ VNĐ} ]

Điều này cho thấy rằng giá hiện tại của cổ phiếu ưu đãi này là 1.666.667 VNĐ, phản ánh sự hấp dẫn của khoản đầu tư này dựa trên mức cổ tức ổn định mà công ty cung cấp.

Các lỗi thường gặp khi tính giá cổ phiếu

Việc tính giá cổ phiếu có thể gặp nhiều vấn đề, dẫn đến những sai lầm trong quá trình đầu tư. Một số lỗi thường gặp và cần tránh bao gồm:

Lỗi trong dữ liệu đầu vào

Nhà đầu tư có thể thường hứng chịu những sai lầm trong việc nhập dữ liệu. Dữ liệu không chính xác, đầu vào từ các nguồn không uy tín có thể dẫn đến việc tính toán không chính xác. Để cải thiện điều này, nhà đầu tư nên:

- Kiểm tra tính chính xác và đầy đủ của dữ liệu trước khi sử dụng.

- Tham khảo từ nhiều nguồn khác nhau để có một cái nhìn tốt hơn về tình hình thực tế.

Lỗi trong cách áp dụng công thức

Bất cứ khi nào một công thức được áp dụng không chính xác hoặc sai số, kết quả có thể sai lệch hoạt toàn. Hãy đảm bảo:

- Nắm rõ công thức và quy trình trước khi thực hiện.

- Kiểm tra lại công thức nhiều lần để đảm bảo tính chính xác.

Lỗi trong việc đánh giá kết quả

Cuối cùng, việc đánh giá kết quả định giá có thể dễ dàng bị ảnh hưởng bởi tâm lý và các yếu tố bên ngoài. Hãy luôn cân nhắc các yếu tố sau:

- So sánh với các công ty tương tự trong ngành để có cái nhìn cụ thể hơn về giá trị cổ phiếu.

- Đánh giá cả yếu tố vĩ mô và vi mô ảnh hưởng đến tình hình tài chính của công ty.

Kết luận

Tóm lại, việc tính giá cổ phiếu là một nhiệm vụ quan trọng và phức tạp nhưng cũng rất thú vị đối với các nhà đầu tư. Có nhiều phương pháp để định giá cổ phiếu, từ chiết khấu cổ tức đến tỷ lệ P/E, P/B và P/S. Tùy vào điều kiện và thông tin mà nhà đầu tư có, mỗi phương pháp đều có thể mang lại những lợi ích khác nhau. Bên cạnh đó, các chỉ số tài chính như EPS, ROE, ROI cũng góp phần không nhỏ vào quá trình ra quyết định đầu tư.

Tuy nhiên, hãy nhớ rằng việc tính giá cổ phiếu không chỉ đơn thuần là một phép toán. Nhà đầu tư cần phải cẩn thận trong từng bước, từ việc chuẩn bị dữ liệu đến phân tích kết quả định giá. Những lỗi thường gặp trong quá trình tính giá cổ phiếu có thể ảnh hưởng nghiêm trọng đến quyết định đầu tư. Do đó, nhận thức về các yếu tố ảnh hưởng đến giá cổ phiếu và việc sử dụng các công cụ hỗ trợ một cách hiệu quả là yếu tố quyết định cho thành công trong giao dịch chứng khoán.

Thông qua bài viết này, hy vọng rằng bạn đã có được cái nhìn tổng quát về cách định giá cổ phiếu, từ đó áp dụng vào thực tế để mang lại hiệu quả đầu tư cao hơn. Hãy luôn duy trì sự cẩn trọng, phân tích kỹ lưỡng thông tin và không ngừng học hỏi trong một thị trường luôn luôn biến đổi.